DuoKomp Księga Podatkowa 2024 JPK 10.1 - Dokumentacja

Rozdział 3.7.Księgowania i rozliczenia » ŚRODKI TRWAŁE I AMORTYZACJA

Środki trwałe i amortyzacja jako moduł w programie

Program umożliwia prowadzenie ewidencji środków trwałych oraz wartości niematerialnych i prawnych, a także rozliczenia amortyzacji, zgodnie z przepisami ustawy o podatku dochodowym od osób fizycznych.

Ewidencja środków trwałych oraz wartości niematerialnych i prawnych jest zawsze jedna dla danej firmy bez względu na ilość ksiąg i lat podatkowych. W związku z tym użytkownik nie musi jej specjalnie utworzyć, gdyż jest zawarta w bazie danych programu od chwili jego uruchomienia.

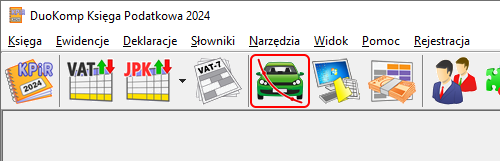

Aby otworzyć ewidencję należy wybrać odpowiednią opcję w menu głównym (zrzut nr 1) lub pasku narzędzi okna głównego programu (zrzut nr 2).

Struktura modułu środki trwałe i amortyzacja

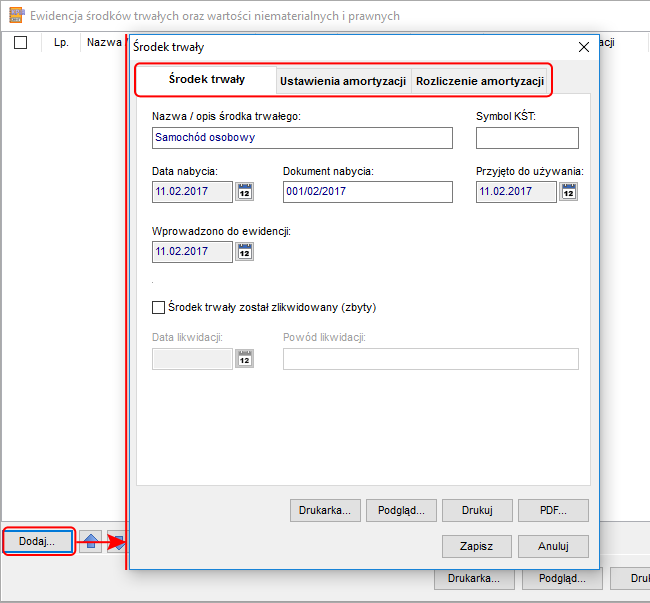

Wybór jednej z wyżej wymienionych opcji skutkuje pojawieniem się okna edycyjnego ewidencji, które umożliwia dodawanie do niej nowych elementów, jak również edycję i usuwanie już zapisanych. Do wprowadzania danych służy specjalne okno wyświetlane po naciśnięciu przycisku Dodaj lub kliknięciu już zapisanego do ewidencji środka trwałego. Jest to dosyć rozbudowany formularz podzielony na 3 karty, z których pierwsza odnosi się do środka samego w sobie, druga do ogólnych ustawień amortyzacji, natomiast trzecia zawiera szczegółowe rozliczenie umorzeń (zrzut nr 3).

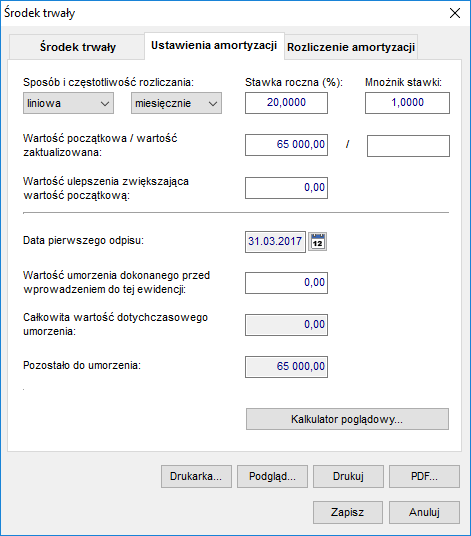

O ile pierwsza z kart, Środek trwały, zawiera jedynie typowo opisowe i informacyjne pola wynikające wprost z przepisów prawa, o tyle już karta Ustawienia amortyzacji (zrzut nr 4) wymaga nieco więcej wyjaśnienia.

Jest to bardzo ważna grupa ustawień, gdyż to na ich podstawie dokonywane są obliczenia na ostatniej karcie Rozliczenie amortyzacji. Kluczowe jest wybranie:

- sposobu i częstotliwości rozliczania amortyzacji, wraz ze stawką roczną i jej mnożnikiem,

- wartości początkowej i ewentualnej wartości ulepszenia,

- daty pierwszego odpisu amortyzacyjnego.

Pole Zaktualizowana wartość początkowa, choć teoretycznie wymagane prawem, nie ma natomiast znaczenia praktycznego, gdyż ostatnia aktualizacja wartości środków trwałych miała miejsce 1 stycznia 1995 r. Dlatego też co do zasady należy pozostawić to pole pustym, zostanie wówczas zignorowane w obliczeniach. Nie należy też w żadnym wypadku mylić do z wartością ulepszenia zwiększającą wartość początkową!

Jeżeli ewidencja była wcześniej prowadzona poza programem, przydatne może być pole Wartość umorzenia przed wprowadzeniem do tej ewidencji. Pozwala to uniknąć konieczności odtworzenia w programie historii umorzeń jeśli były rozliczone przy pomocy innych narzędzi, choć oczywiście użytkownik może zdecydować, że mimo wszystko tak zrobi.

Pola Całkowita wartość dotychczasowego umorzenia oraz Pozostało do umorzenia dają informację o aktualnym stanie rozliczeń. Biorą one pod uwagę z jednej strony sumę wartości początkowej i wartości zwiększających ją ulepszeń, a następnie zmniejszają tę sumę o wartości umorzeń oznaczonych na ostatniej karcie jako zaksięgowane (o czym poniżej).

Wybierając ogólne ustawienia amortyzacji użytkownik może potrzebować symulacji tego przez jaki czas będzie trwała amortyzacja i jakie będą wartości kolejnych odpisów. Narzędziem pozwalającym uzyskać taką informację jest kalkulator amortyzacji, który można uruchomić klikając przycisk Kalkulator poglądowy...

Rozliczanie amortyzacji

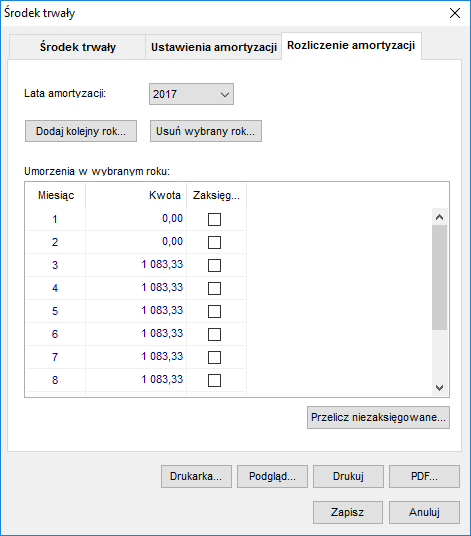

Karta Rozliczenie amortyzacji pozwala ustalić konkretne wartości umorzeń dla poszczególnych miesięcy i lat (zrzut nr 5).

Mechanizm ten wymaga utworzenia każdego kolejnego roku rozliczeń. Jest on wówczas wypełniany wartościami obliczonymi na podstawie aktualnie wprowadzonych ogólnych ustawień amortyzacji. Każdemu miesiącowi przypisana zostaje odpowiednia kwota, którą użytkownik może jednak w razie potrzeby zmienić w dowolnie wybranym momencie. Drugim atrybutem miesiąca jest jego zaksięgowanie. Domyślnie miesiące w nowo utworzonym roku nie są zaksięgowane. Powinno to następować – automatycznie lub ręcznie – wraz z księgowaniem kolejnych umorzeń w podatkowej księdze przychodów i rozchodów (pkpir). Atrybut ten jest o tyle ważny, że pozwala obliczyć stosunek umorzeń już dokonanych do jeszcze pozostałej ich wartości.

Gdyby w trakcie roku podatkowego okazało się, że ustawienia amortyzacji uległy zmianie – np. dokonano ulepszenia lub zmienił się mnożnik stawki – wówczas można dokonać przeliczenia niezaksięgowanych jeszcze miesięcznych umorzeń w zgodzie z nowymi ustawieniami. W tym celu należy kliknąć przycisk Przelicz.

Księgowanie amortyzacji do podatkowej księgi przychodów i rozchodów (pkpir)

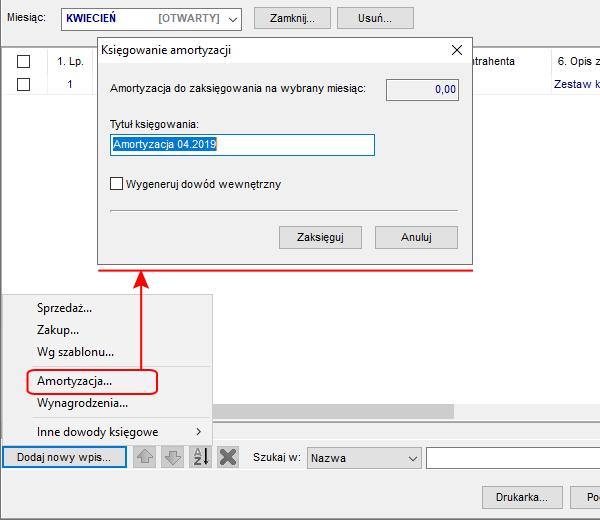

Program zawiera funkcjonalność zautomatyzowanego księgowania amortyzacji w podatkowej księdze przychodów i rozchodów (pkpir). Aby dokonać tej operacji należy:

- otworzyć wybraną księgę i wybrać miesiąc, w którym ma nastąpić księgowanie,

- kliknąć przycisk Dodaj nowy wpis, a w menu jakie się pojawi opcję Amortyzacja, co spowoduje wyświetlenie okna z dodatkowymi ustawieniami,

- po sprawdzeniu i ewentualnym poprawieniu dostępnych w nim opcji należy kliknąć przycisk Zaksięguj (zrzut nr 6).

Procedura ta przyniesie co najmniej dwa skutki:

- w księdze przychodów i rozchodów (pkpir) pojawi się wpis z datą ostatniego dnia wybranego miesiąca na kwotę równą łącznej wartości odpisów przypadających na ten miesiąc wg ewidencji środków trwałych oraz wartości niematerialnych i prawnych,

- przypadające na wybrany miesiąc kwoty umorzeń w ewidencji zostaną oznaczone jako zaksięgowane.

Jeśli dodatkowo wybrano opcję utworzenia dowodu wewnętrznego, dokument taki zostanie w pełni automatycznie dodany do bazy danych i oznaczony jako zaksięgowany. Będzie nosił datę księgowania (ostatni dzień wybranego miesiąca), a jego numer kolejny pojawi się we wpisie do księgi. Utworzenie dowodu wewnętrznego wymaga jednak włączonej autonumeracji dokumentów.